معاملات فرکانس بالا یا متعدد چیست؟ انواع استراتژی های High Frequency Trading

در بازارهای مالی انواع زیادی از معاملات وجود دارد. یکی از آنها معاملات فرکانس بالا (HFT) یا معاملات متعدد نامیده میشود که از الگوریتمها و اتصالات بسیار سریع اغلب در کسری از ثانیه برای انجام معاملات سریع استفاده میکند. این نوع معاملات معمولا شامل استفاده از ابزارها و برنامههای کامپیوتری اختصاصی است که بازارها را تحلیل، روندها را شناسایی و معاملات را برای کسب سودهای کوتاهمدت انجام میدهند. در این مقاله از وبلاگ صرافی ارز دیجیتال او ام پی فینکس ویژگیهای معاملات فرکانس بالا، استراتژیها، مزایا و معایب آن را مورد بررسی قرار داده و نمونههایی از تاثیرات این نوع معاملات بر بازارها را ارائه خواهیم داد.

پادکست معرفی معاملات فرکانس بالا یا متعدد و انواع استراتژی های High Frequency Trading

معاملات فرکانس بالا چیست؟

معاملات فرکانس بالا که به اختصار به آن HFT گفته میشود معادل فارسی عبارت High Frequency Trading و از الگوریتمهای کامپیوتری اختصاصی و اتصالات فوقسریع که اغلب اختصاصی هستند برای تحلیل اوراق بهادار، شناسایی فرصتها و اجرای معاملات به منظور کسب سودهای بسیار کوتاهمدت بهره میبرد. با پیشرفت کامپیوترها و فناوریهایی مانند کابلهای فیبر نوری، معاملات فرکانس بالا رواج بیشتری پیدا کردهاند و به معاملهگران امکان میدهند از روندهای بازار که در کسری از ثانیه ظاهر و ناپدید میشوند، بهره لازم را ببرند.

کمیسیون بورس و اوراق بهادار آمریکا (SEC) پنج معیار برای توصیف معاملات فرکانس بالا ارائه میدهد:

- استفاده از برنامههای پیشرفته و پرسرعت برای تولید و اجرای معاملات.

- استفاده از فیدهای داده فردی و خدمات هممکانی برای اطمینان از حداکثر سرعت.

- بازههای زمانی کوتاه برای خرید و فروش.

- ارسال چندین سفارش لغو شده.

- به پایان رساندن روز معاملاتی با موقعیتهای باز کم در صورت وجود و بدون پوشش ریسک.

استراتژیهای معاملات فرکانس بالا

معاملات فرکانس بالا (HFT) به طور گسترده از استراتژی آربیتراژ یا خرید و فروش یک اوراق بهادار با دو قیمت متفاوت در دو صرافی مختلف، استفاده میکند. اگرچه این استراتژی میتواند بسیار پرخطر باشد اما تفاوتهای کوچک در قیمت میتواند سودهای بزرگی را به همراه داشته باشند. الگوریتمهای HFT میتوانند تفاوتهای بسیار کوچک در قیمتها را سریعتر از ناظران انسانی تشخیص دهند و اطمینان حاصل کنند که سرمایهگذاران از این اختلاف قیمتها سود میبرند.

مایکل لوئیس (Michael Lewis) نویسنده کتاب کلاسیک فرزندان شوک (Flash Boys) در سال ۲۰۱۴، سه نوع اصلی آربیتراژ که توسط معاملهگران فرکانس بالا استفاده میشود را به شکل زیر تعریف میکند:

آربیتراژ بازار آهسته Slow market arbitrage

معاملهگران میتوانند از اتصالات سریع برای بهرهبرداری از سرعتهای مختلف داده در صرافیهای مختلف استفاده کنند. از آنجا که همه صرافیها به ویژه در بازارهای خارجی با سرعت یکسانی عمل نمیکنند اغلب تفاوتهای قیمتی بین آنها وجود دارد. آربیتراژ بازار آهسته به نوعی به یک مسابقه تبدیل شده است، به طوری که صندوقهای پوشش ریسک میلیونها دلار برای اتصالات پرسرعت هزینه میکنند تا مزیتی را در مدت زمان چند میلیثانیه اندازهگیری کند.

آربیتراژ استخر تاریک Dark pool arbitrage

شرکتهای HFT میتوانند از این نوع آربیتراژ برای بهرهبرداری از تفاوت قیمت بین مبادلات و استخرهای سیاه یا صرافیهای خصوصی که در دسترس سرمایهگذاران عمومی نیستند، استفاده کنند. از آنجا که استخرهای تاریک، قیمتها را بلافاصله منتشر نمیکنند، اغلب تفاوت قیمتی وجود دارد که معاملهگران فرکانس بالا میتوانند از آن بهره ببرند.

آربیتراژ بازپرداخت Rebate arbitrage

معامله گران با فرکانس بالا از قوانین مختلف صرافیها که شامل تخفیف هستند، استفاده می کنند. برخی از صرافی ها به خریداران تخفیف میدهند در حالی که از فروشندگان کارمزد دریافت میکنند. برخی دیگر تخفیفها را به فروشندگان میدهند و هزینهای را از خریداران دریافت میکنند. شرکتهای HFT با خرید یک سهام از صرافی که به خریداران تخفیف ارائه میکند و سپس به سرعت آن را با همان قیمت به صرافی دیگری که به فروشندگان تخفیف ارائه میکند، از این سیستم بهرهمند میشوند. اگرچه مقادیر تخفیف معمولا بسیار ناچیز است، اما در صورت درگیر شدن بلوکهای بسیار بزرگ سهام، سودهای ناچیز میتواند به سودهای بسیار بزرگتری تبدیل شود.

مشاهده قیمت لحظه ای و خرید بیت کوین در صرافی ارز دیجیتال

مزایای معاملات فرکانس بالا

معاملات فرکانس بالا (HFT) به معاملهگران این امکان را میدهد که حتی از نوسانات بسیار کوچک قیمت نیز سود ببرند. این روش به موسسات اجازه میدهد تا از تفاوت قیمتهای خرید و فروش بازدهی قابل توجهی کسب کنند. الگوریتمهای معاملاتی میتوانند چندین بازار و صرافی را اسکن کنند. این قابلیت به معاملهگران امکان میدهد تا فرصتهای معاملاتی بیشتری پیدا کنند، از جمله این فرصتها میتوان به بهرهبرداری از تفاوتهای جزئی قیمت یک دارایی که در صرافیهای مختلف معامله میشود، اشاره کرد.

بسیاری از طرفداران معاملات فرکانس بالا معتقدند که این نوع معاملات نقدینگی بازار را افزایش میدهد. HFT به وضوح رقابت را در بازار افزایش میدهد زیرا معاملات سریعتر انجام میشوند و حجم معاملات به طور قابل توجهی افزایش مییابد. افزایش نقدینگی باعث کاهش تفاوت قیمتهای خرید و فروش شده و بازارها را از نظر قیمتی کارآمدتر میکند. بازاری که نقدینگی بالایی دارد، ریسک کمتری به همراه دارد، زیرا همیشه کسی در طرف مقابل یک موقعیت وجود خواهد داشت. همچنین با افزایش نقدینگی، قیمتی که فروشنده مایل به فروش است و قیمتی که خریدار مایل به پرداخت است به هم نزدیکتر میشود.

ریسک را میتوان با چندین استراتژی کاهش داد یکی از این استراتژیها تعیین حد ضرر است که اطمینان میدهد موقعیت معاملهگر در قیمت مشخصی بسته میشود و از زیان بیشتر جلوگیری میکند.

ریسکهای معاملات فرکانس بالا

معاملات فرکانس بالا نوعی معملات پر چالش و بحثبرانگیز در بازارهای مالی هستند و اتفاق نظر کمی درباره آن در بازار وجود دارد. معاملهگران فرکانس بالا سهام یا داراییهای خود را بیش از یک روز نگه نمیدارند، سرمایه زیادی جمع نمیکنند و موقعیتهای سرمایهگذاری خود را برای مدت زمان کوتاهی نگه میدارند و سپس آنها را به فروش میرسانند.

در نتیجه، نسبت ریسک به ریوارد یا نسبت شارپ، بهطور استثنایی بالا است. این نسبت بسیار بیشتر از سرمایهگذار کلاسیک است که با یک استراتژی بلندمدت سرمایهگذاری میکند. یک معاملهگر فرکانس بالا گاهی اوقات فقط کسری از یک سنت سود میبرد که تنها چیزی است که برای سود در طول روز نیاز دارد، اما احتمال ضرر قابل توجه را نیز افزایش می دهد.

یکی از انتقادات عمده به HFT این است که تنها نقدینگی خیالی در بازار ایجاد میکند. مخالفان HFT اشاره میکنند که نقدینگی ایجاد شده واقعی نیست زیرا اوراق بهادار تنها برای چند ثانیه نگهداری میشوند. قبل از اینکه یک سرمایهگذار معمولی بتواند اوراق بهادار را خریداری کند، این اوراق چندین بار بین معاملهگران فرکانس بالا معامله شده است. در زمانی که سرمایهگذار معمولی سفارشی ثبت میکند، نقدینگی عظیمی که توسط HFT ایجاد شده تا حد زیادی از بین رفته است.

علاوه بر این، گمان میرود که معاملهگران فرکانس بالا مانند موسسات مالی بزرگ اغلب به قیمت از دست دادن بازیگران کوچکتر در بازار مانند موسسات مالی کوچکتر و سرمایهگذاران فردی سود میبرند. در نهایت، HFT میتواند روی افزایش نوسانات بازار و حتی سقوط بازار تاثیرگذار باشد. ناظران برخی از معاملهگران فرکانس بالا را که مشغول دستکاریهای غیرقانونی بازار مانند اسپوفینگ (spoofing) و لایهبندی (layering) بودند، دستگیر کردهاند. اثبات شده که HFT به طور قابل توجهی به نوسانات بیش از حد بازار که در طول سقوط آنی در سال ۲۰۱۰ مشاهده شد، نقش داشته است.

مشاهده قیمت لحظه ای و خرید شیبا در صرافی ارز دیجیتال

تاثیر معاملات با فرکانس بالا در بازارهای مالی

اگرچه اکثر شرکتهای فعال در زمینه معاملات فرکانس بالا بیشتر با یکدیگر به رقابت میپردازند تا با سایر سرمایهگذاران، اما باید توجه داشت که این نوع معاملات نقش بسیار مهمی در برخی از بزرگترین وقایع بازارهای مالی در چهار دهه گذشته داشتهاند. این فعالیتها، با سرعت و حجم بالای خود، تاثیرات قابلتوجهی بر نوسانات بازار و تغییرات قیمتی داشته و در بسیاری از مواقع به شکلگیری اتفاقات بزرگی منجر شدهاند. بنابراین، نمیتوان اهمیت و تأثیرگذاری معاملات فرکانس بالا بر روند کلی بازارهای مالی را نادیده گرفت.

دوشنبه سیاه در سال ۱۹۸۷

در سال ۱۹۸۷ سقوط بازار سهام معروف به دوشنبه سیاه رخ داد که ۲۲.۶ درصد از میانگین صنعتی داوجونز را حذف کرد و بزرگترین ضرر یک روزه در تاریخ شناخته میشود. همانطور که اغلب در مورد سقوط بازار اتفاق میافتد، هیچ عامل واحدی مسئول این رکود نبود اما تقریبا همه تحلیلگران بر این باور هستند که معاملات الگوریتمی نقش کلیدی در این فروش حماسی ایفا کردند.

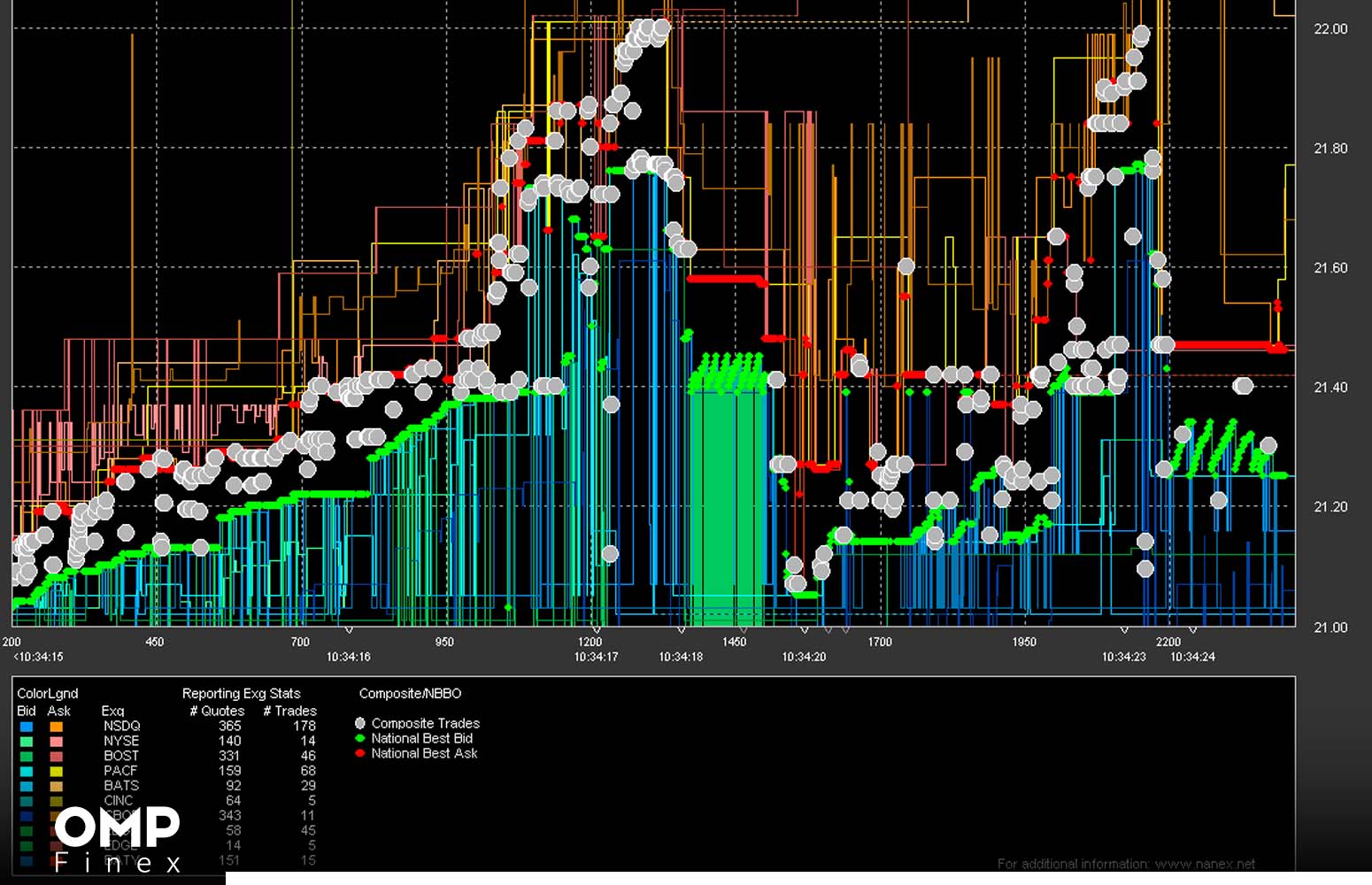

سقوط ناگهانی در سال ۲۰۱۰

یکی دیگر از سقوطهای مرتبط با معاملات فرکانس بالا در سال ۲۰۱۰ رخ داد، با یک «سقوط ناگهانی» که در عرض چند دقیقه تقریبا یک تریلیون دلار از ارزش بازار را از دفاتر سرمایهگذاران حذف کرد. شاخص داو در ۱۰ دقیقه تقریبا ۱۰۰۰ واحد افت کرد اما در ۳۰ دقیقه بعد حدود ۶۰۰ واحد بازیابی کرد. تحقیقات کمیسیون بورس و اوراق بهادار نشان داد که روندهای منفی بازار توسط الگوریتمهای تهاجمی فرکانس بالا تشدید شده و منجر به فروش گستردهای شد.

نظرات متفاوتی در مورد اینکه آیا معاملات فرکانس بالا به نحوه عملکرد بازار کمک میکند یا آسیب میرساند، وجود دارد. در هر صورت، معاملهگران عاقل تلاش نمیکنند روندهای بازار را زمانبندی کنند؛ برای سرمایهگذاران معمولی، استراتژی خرید و نگهداری بلندمدت بهطور غیرقابلانکاری نسبت به فناوریهایی که برای کوتاهمدت ساخته شده، عملکرد بهتری دارد.

معاملات با فرکانس بالا در بازار ارز دیجیتال کاربرد دارد؟

بله، معاملات فرکانس بالا در بازار ارزهای دیجیتال به همان شیوهای که در سایر بازارهای مالی انجام میشود، صورت میگیرد و میتوانند از تغییرات قیمت ارز دیجیتال بهره ببرند. در این نوع معاملات، از الگوریتمهای پیشرفته برای تحلیل دادههای مرتبط با ارزهای دیجیتال استفاده میشود و حجم بالایی از معاملات در یک بازه زمانی کوتاه، معمولاً در عرض چند ثانیه، انجام میگیرد. این روش معاملاتی به شرکتها و نهادها امکان میدهد تا با سرعت بالا و دقت فراوان به فرصتهای موجود در بازار واکنش نشان دهند و از نوسانات قیمتی بهرهمند شوند.

پرسشهای پر تکرار کاربران در مورد معاملات فرکانس بالا

- معاملهگران فرکانس بالا چه کاری میکنند؟

معاملات فرکانس بالا یک شکل خودکار از معاملات است. این نوع معاملات استفاده از الگوریتمها برای شناسایی فرصتهای معاملاتی را شامل میشود. HFT معمولا توسط بانکها، موسسات مالی و سرمایهگذاران نهادی مورد استفاده قرار میگیرد. این موضوع به نهادها اجازه میدهد تا تعداد زیادی از معاملات را در مدت زمان کوتاهی انجام دهند.

- آیا معاملات با فرکانس بالا قانونی هستند؟

بله، معاملات با فرکانس بالا قانونی است اما این امکان وجود دارد که استراتژیهای معاملاتی با فرکانس بالا به واسطه صرافی شما ممنوع باشد. برخی از صرافیها استراتژیهای قیمت محور مانند اسکالپینگ یا استراتژیهای آربیتراژ مبتنی بر تاخیر را ممنوع کردهاند.

- سرعت زمان یک معامله با فرکانس بالا چقدر است؟

سرعت معاملات با فرکانس بالا میتواند تا ۱۰ میلی ثانیه باشد. در برخی موارد، اجرای تعداد زیادی از معاملات میتواند حتی در مدت زمان کمتر صورت بگیرد.

- چگونه یک معاملهگر HFT شویم؟

اکثر شرکتهای HFT به دنبال افرادی با سابقه زیاد در ریاضیات، آمار، فیزیک، علوم کامپیوتر یا مهندسی هستند. مهارت در زبانهای برنامه نویسی و هوش مصنوعی نیز یک مزیت برای افراد علاقهمند محسوب میشود.