آشنایی با بهترین اندیکاتورهای تحلیل تکنیکال: ابزارهای جادویی پیشبینی بازار

در دنیای پیچیده و پرنوسان بازارهای مالی، ازجمله ارزهای دیجیتال، «تحلیل تکنیکال» بهعنوان یکی از ابزارهای کلیدی برای تصمیمگیریهای هوشمندانه و کسب موفقیت شناخته میشود. در این بین، اندیکاتورهای تحلیل تکنیکال مثل یک ابزار جادویی، به معاملهگران کمک میکنند الگوها و روندهای بازار را برای تعیین بهترین نقاط ورود و خروج شناسایی کنند. این ابزارها نهتنها اطلاعات ارزشمندی را در اختیار ما قرار میدهند، بلکه با ارائه سیگنالهای خرید و فروش، ما را در مسیر موفقیت و سودآوری یاری میکنند.

در این مقاله از بلاگ صرافی ارز دیجیتال او ام پی فینکس، به معرفی چند مورد از بهترین اندیکاتورهای تحلیل تکنیکال خواهیم پرداخت و نحوه استفاده از آنها برای پیشبینی دقیقتر روندهای بازار را بررسی خواهیم کرد.

فایل صوتی مقاله اینجا گوش کنید:

ویژگی بهترین اندیکاتورهای تحلیل تکنیکال

بهترین اندیکاتورهای تحلیل تکنیکال دارای چندین ویژگی کلیدی هستند که اثربخشی آنها را در معاملات افزایش میدهد. اولاً، یک اندیکاتور کاربردی باید بتواند با ارائه سیگنالهای واضح و عملی، به معاملهگران کمک کند نقاط ورود و خروج احتمالی را بر اساس روند بازار، حرکت یا نوسانات قیمت شناسایی کنند. علاوه بر این، این شاخصها باید در کلاسهای مختلف دارایی و در بازههای زمانی متنوع قابل استفاده باشند و استراتژیهای معاملاتی مختلف را در خود جای دهند.

ترکیب موفق دادههای قیمت و حجم معاملات نیز باعث میشود بهترین اندیکاتورهای تحلیل تکنیکال دید جامعتری از پویایی بازار در اختیار معاملهگران قرار دهند. علاوه بر این، اکثر اندیکاتورهای معروف، اغلب تعادلی بین حساسیت نسبت به تغییرات قیمت و قابلیت اطمینان ارائه میکنند، بهسرعت به تغییرات قیمت واکنش نشان میدهند و در عین حال، سیگنالهای نادرست را بهحداقل میرسانند. در نهایت، بهترین اندیکاتورهای تحلیل تکنیکال را میتوان بهراحتی با سایر ابزارها و اندیکاتورها ادغام کرد تا با ایجاد یک استراتژی معاملاتی قوی، به معامله گران اجازه دهد تصمیمات آگاهانهتری بگیرند. در بخش بعدی شما را با پرکاربردترین اندیکاتورها آشنا خواهیم کرد:

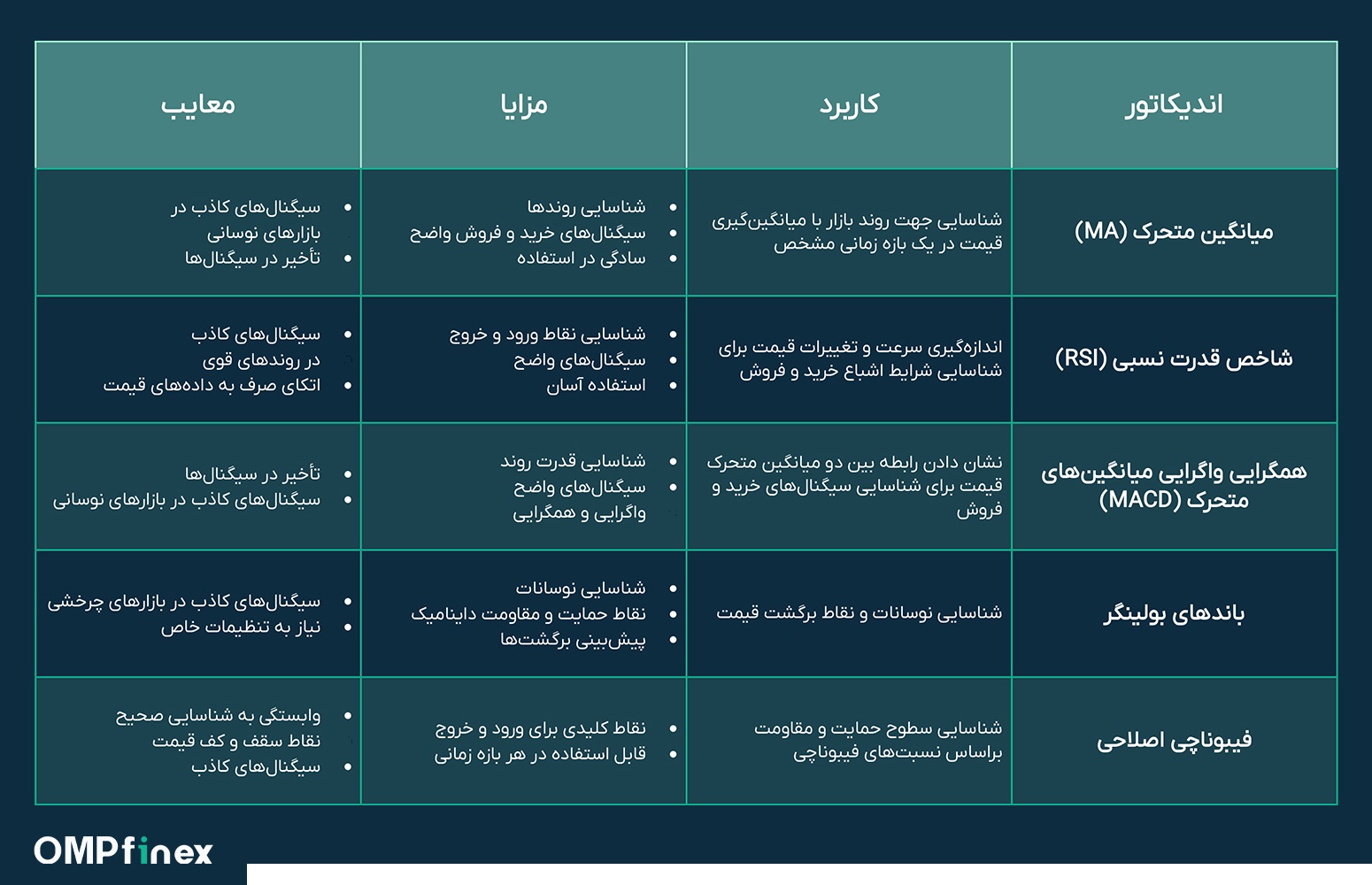

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) از بهترین اندیکاتورهای تحلیل تکنیکال است که سرعت و تغییر حرکات قیمت را ارزیابی میکند. اندیکاتورRSI که گاهاً با نام شاخص مقاومت نسبی نیز شناخته میشود، اولین بار در سال ۱۹۷۸ توسط جی.ولز وایلدر جونیور (J. Welles Wilder Jr) به دنیا معرفی شد.

این شاخص که بین محدوده صفر تا صد (۱۰۰-۰) متغیر است، به معاملهگران کمک میکند شرایط اشباع خرید (OverBought) یا اشباع فروش (OverSold) یک دارایی را شناسایی کنند. اگر امتیاز RSI بالاتر از سطح ۷۰ باشد، به این معناست که دارایی موردنظر ما، بیش از حد خریداری شدهاست و ممکن است در آستانه اصلاح قیمت باشد. این در حالی است که امتیاز زیر ۳۰ نشان میدهد که دارایی ما بیش از حد فروخته شدهاست و میتواند شاهد بازگشت قیمت باشد.

گفتنی است که اندیکاتور RSI با کمک فرمول زیر محاسبه میشود:

| RSI= 100 – (۱۰۰/(۱+RS)) |

که در آن، RSI نشانگر میانگین رشد قیمت در تایم فریمهای مشخص است که بر میانگین افت قیمت تقسیم میشود.

ویژگیهایی که شاخص قدرت نسبی را در گروه بهترین اندیکاتورهای تحلیل تکنیکال قرار میدهند عبارتند از:

مزایای RSI

- سادگی: محاسبه و تفسیر شاخص RSI کار سادهای است و برای معاملهگران تازهکار نیز قابل درک است.

- تطبیق پذیری: میتوان از این اندیکاتور تحلیل تکنیکال در بازارهای مختلف از جمله فارکس، سهام، کالاها و ارزهای دیجیتال استفاده کرد.

- شناسایی روند: RSI میتواند از طریق سیگنالدهی شرایط اشباع خرید یا فروش، به شناسایی موارد احتمالی معکوسشدن روند کمک کند و به معاملهگران اجازه دهد درباره نقاط ورود و خروج تصمیمگیری آگاهانهتری داشته باشند.

- سیگنالهای واگرایی: اندیکاتور RSI میتواند در مواقعی که حرکت قیمت یک دارایی از روند حرکت RSI جدا شدهاست، الگوهای بازگشتی را شناسایی کرده و درباره تغییرات روند هشدار دهد.

معایب RSI

- سیگنالهای کاذب: در بازارهای پر نوسان، اندیکاتور RSI میتواند برای مدتهای طولانی در قلمروی اشباع خرید یا اشباع فروش باقی بماند که منجر به ارسال سیگنالهای گمراهکننده میشود.

- تاخیر در ارسال سیگنال: این احتمال وجود دارد که اندیکاتور RSI از حرکات واقعی قیمت عقب بماند. این وضعیت میتواند منجر به ازدسترفتن فرصتهای طلایی معاملات شود.

- تاثیر ذهنیت بر تفسیر شاخص: تفسیر سطوح RSI میتواند در میان معاملهگران متفاوت باشد. ممکن است برخی، آستانههای اشباع خرید یا فروش را بر اساس استراتژی معاملاتی خود تنظیم کنند، که این امر منجر به نتایج متناقض خواهد شد.

اندیکاتور میانگین متحرک (MA)

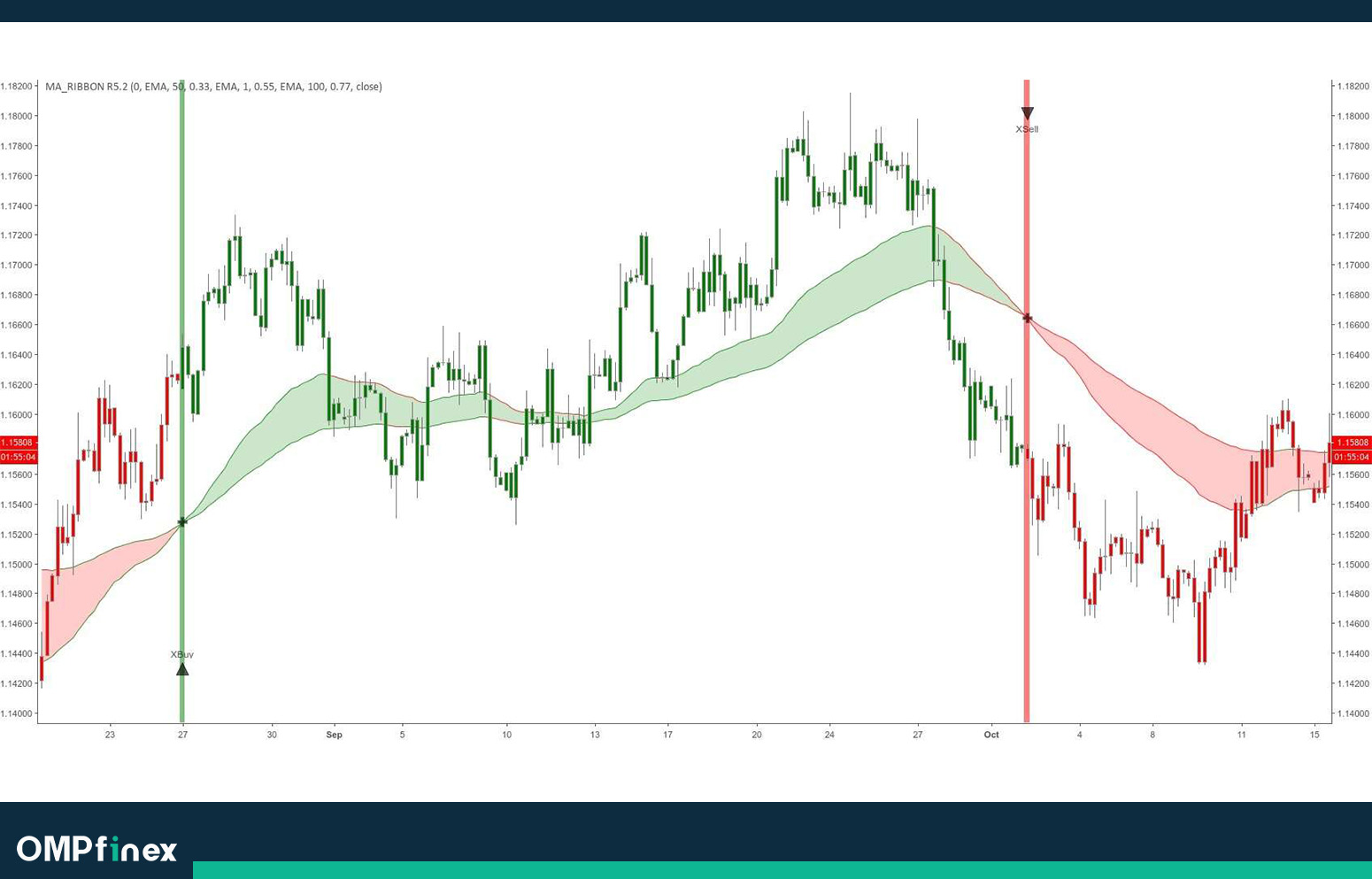

شاخص میانگین متحرک (MA) یکی از پرکاربردترین و بهترین اندیکاتورهای تحلیل تکنیکال است که برای کاهش نویز و نوسانات کوتاهمدت در دادههای قیمت یک دارایی، در یک بازه زمانی خاص، استفاده میشود. دو نوع اصلی میانگین متحرک وجود دارد: میانگین متحرک ساده (SMA) که میانگین قیمت را در چند دوره مشخص محاسبه میکند و میانگین متحرک نمایی (EMA) که با تمرکز بیشتر بر قیمتهای اخیر، تغییرات جدید در قیمت را بهتر نشان میدهد و عملکردی دقیقتر از مورد اول دارد.

مطالعه کنید: اندیکاتور میانگین متحرک (MA) در تریدینگ ویو؛ نگاهی به کاربردها و نحوه استفاده

سیگنالدهی میانگین متحرک، از تلاقی قیمت با خطوط MA مشخص میشود. به این صورت که اگر قیمت خط میانگین متحرک را به سمت بالا قطع کند، میتواند به این معنا باشد که احتمال شروع روند صعودی بیشتر خواهد بود.

مزایای میانگین متحرک

- شناسایی روند: شاخص میانگین متحرک (MA) به معاملهگران کمک میکند تا با هموارسازی نوسانات قیمت، جهت روند بازار را بهتر مشخص کنند. این کار امکان مشاهده واضحتر جهت کلی بازار را فراهم میکند.

- ارسال سیگنال: میانگینهای متحرک میتوانند سیگنالهای خرید و فروش را از طریق تشکیل صلیبهای صعودی یا نزولی ایجاد کنند. به عنوان مثال، هنگامی که یک MA کوتاه مدت (مثلاً ۵۰ روزه)، خط میانگین متحرک بلندمدت (مثلاً ۲۰۰ روزه) را به سمت بالا قطع میکند، پدیدهای موسوم به صلیب طلایی (Golden Cross) تشکیل میشود و میتواند نشاندهنده یک روند صعودی باشد. صلیب یا تقاطع مرگ (Death Cross) اصطلاحی است که هنگام برخورد دو خط میانگین متحرک کوتاهمدت و بلند مدت به سمت پایین تشکیل میشود.

- سطوح حمایت و مقاومت داینامیک: میانگینهای متحرک میتوانند بهعنوان سطوح حمایت و مقاومت داینامیک عمل کنند. به این صورت که مثلاً وقتی قیمت یک دارایی به میانگین متحرک نزدیک میشود و سپس به سمت بالا برمیگردد، میانگین متحرک بهعنوان یک سطح حمایتی عمل میکند. این وضعیت نشان میدهد که تقاضا برای دارایی در این سطح قوی است و قیمت از آن سطح بازمیگردد.

- سادگی: ماهیت ساده میانگینهای متحرک آنها را، هم برای معاملهگران تازهکار و هم معاملهگران باتجربه، قابل درک میکند.

معایب میانگین متحرک

- تاخیر در سیگنالدهی: با وجود اینکه میانگینهای متحرک یکی از بهترین اندیکاتورهای تحلیل تکنیکال هستند، اتکای آنها به دادههای تاریخی قیمت باعث میشود کمی از تغییرات فعلی عقب بمانند. این امر میتواند منجر به تاخیر در ارسال سیگنالها شود.

- سیگنالهای کاذب: در بازارهایی که روند مشخصی ندارند و قیمتها در محدوده مشخصی در نوسان هستند، این امکان وجود دارد که میانگینهای متحرک سیگنالهای کاذب زیادی ایجاد کنند که نتیجه آن، ورود و خروجهای غیرمنطقی و زیانبار به بازار است.

- حساسیت بیشازحد یا کم نسبت به تغییرات قیمت: انتخاب دوره زمانی نامناسب برای میانگین متحرک میتواند منجر به حساسیت بیشازحد یا کمترازحد لازم شود. مثلاً، میانگین متحرک کوتاهمدت ممکن است به تغییرات کوچک قیمت واکنش زیادی نشان دهد، یا میانگین متحرک بلندمدت ممکن است تغییرات مهم را نادیده بگیرد.

اندیکاتوری که میتواند در کنار MA استفاده شود

میانگین بازه حقیقی (ATR) اندیکاتوری است که برخلاف میانگین متحرک – که تمرکز آن بر جهت و حرکت روند قیمت است- نوسانات بازار را اندازهگیری میکند. ارزیابی نوسانات بازار میتواند در ارسال سیگنالهای خرید و فروش و مقدار ریسک احتمالی معاملات کمککننده باشد. معاملهگران میتوانند با ترکیب دو شاخص MA و ATR، به دیدگاهی در مورد قدرت روندها و نوسانات بالقوه قیمت برسند.

اندیکاتور همگرایی-واگرایی میانگین متحرک (MACD)

یکی دیگر از پرکاربردترین و بهترین اندیکاتورهای تحلیل تکنیکال، اندیکاتور مکدی (MACD) است. این شاخص که نام خود را از عبارت همگرایی- واگرایی میانگین متحرک (Moving Average Convergence-Divergence) گرفتهاست، یکی از اندیکاتورهای مهم در بازار ارزهای دیجیتال محسوب میشود و اولین بار توسط جرالد اپل (Gerald Appel) در اواخر دهه ۱۹۷۰ توسعه یافت.

مکدی در اصل برای شناسایی تغییرات در قدرت، جهت، حرکت و مدت زمان یک روند در قیمت یک دارایی خاص طراحی شدهاست. این اندیکاتور کاربردی، از دو میانگین متحرک (معمولاً میانگین متحرک نمایی ۱۲ روزه و ۲۶ روزه) برای سیگنالدهی استفاده میکند.

این شاخص از دو خط یعنی خط مکدی (MACD Line) و خط سیگنال (Signal Line) و یک هیستوگرام تشکیل میشود که تفاوت بین این دو میانگین را نشان میدهد. معاملهگران از تغییرات ارتفاع خطوط هیستوگرام، قدرت مومنتوم قیمت را مشخص میکنند.

درحقیقت، معاملهگران با کمک چهار استراتژی واگرایی مکدی، تقاطع خط مک دی و خط سیگنال، تقاطع خط صفر (Zero Cross) و برگشت هیستوگرام، از این اندیکاتور سیگنال دریافت میکنند. برای مثال، بر اساس استراتژی زیرو کراس، وقتی مکدی خط صفر را به سمت بالا قطع کند روند صعودی است. ولی اگر این خط به سمت پایین قطع شود، روند بهصورت نزولی تفسیر میشود. یا مثلاً چنانچه قیمت در حال تشکیل سقفهای بالاتر (Higher High / HH) باشد، درحالیکه مکدی سقفهای پایینتر (Lower High / LH) ایجاد میکند، ممکن است روند بازار بهزودی معکوس شود.

برای محاسبه این اندیکاتور باید اختلاف میان میانگین متحرک نمایی کوچکتر با میانگین متحرک نمایی بزرگتر با کمک فرمول زیر محاسبه شود:

| MACD=EMA 12-EMA 26 |

مزایای MACD

- شناسایی روند: این شاخص بهطور موثر روندهای بازار را شناسایی و تأیید میکند.

- شناسایی مومنتوم: با تجزیه و تحلیل نحوه عبور خط MACD و خط سیگنال، معاملهگران میتوانند تغییرات مومنتوم را مشخص کنند.

- صدور سیگنالهای روشن: تفسیر سیگنالهای تولیدشده توسط MACD نسبتاً ساده بوده و برای معاملهگران مبتدی و با تجربه قابل درک هستند.

- کاربرد در بازارهای مختلف: کاربردپذیری گسترده مکدی در بازارهای مختلف، از جمله سهام، فارکس و کالا، آن را به یکی از اندیکاتورهای معروف و کاربردی در بازارهای مالی تبدیل کردهاست.

معایب MACD

- تاخیر در سیگنالدهی: مکدی ابزاری است که بر اساس دادههای تاریخی کار میکند، به همین خاطر ممکن است از حرکات واقعی قیمت عقب بماند و با تاخیر سیگنال ارسال کند.

- وابستگی به شرایط بازار: این شاخص در بازارهای دارای روند بهترین عملکرد را از خود نشان میدهد. ولی اثربخشی آن در شرایط رِنج بازار ممکن است با ارسال سیگنالهای نادرست و تکراری، کاهش یابد.

اندیکاتور باندهای بولینگر

اندیکاتور بولینگر باند (Bollinger Bands) از دیگر اندیکاتورهای کاربردی است که توسط جان بولینگر (John Bollinger) در دهه ۱۹۸۰ توسعه یافت. این اندیکاتور از سه خط تشکیل شدهاست: یک باند میانی، که معمولاً یک میانگین متحرک ساده (SMA) است و دو باند بیرونی (بالایی و پایینی) که تعداد معینی از انحرافات معیار دور از باند میانی را ترسیم میکنند.

با افزایش نوسانات قیمت، پهنای نوارها بیشتر شده و ممکن است به این معنا باشد که روند فعلی رو به پایان است. کاهش نوسانات و باریکتر شدن باندها نیز احتمال حرکات تند قیمت و شروع یک روند جدید را نشان میدهد.

یکی دیگر از مفاهیم مهم در این اندیکاتور اِسکوییز (Squeeze) یا فشار است و زمانی رخ میدهد که دو باند بالایی و پایینی بههم نزدیک میشوند و کم بودن نوسانات در بازار را نشان میدهند. این وضعیت را میتوان بهعنوان افزایش احتمالی نوسانات در آینده در نظر گرفت.

برای محاسبه این اندیکاتور کاربردی، ابتدا باید میانگین متحرک ساده تعیین شود. سپس با کمک فرمولهای زیر، نوارهای بالایی و پایینی محاسبه میشوند:

| باند بالایی = میانگین متحرک + (انحراف معیار × ضریب انحراف معیار) باند پایینی = میانگین متحرک – (انحراف معیار × ضریب انحراف معیار) |

مزایای باندهای بولینگر

- اندازهگیری نوسانات: باندهای بولینگر نمایشی بصری و قابل درک از نوسانات بازار ارائه میکنند. تغییر پهنای باندها، متناسب با نوسانات قیمت، به معاملهگران کمک میکند تا شرایط بازار را بهتر بسنجند.

- سیگنال تغییر روند: باندهای بولینگر میتوانند معکوسشدن احتمالی روند را نشان دهند. هنگامی که قیمت بهطور مداوم باند بالایی را تاچ میکنند، ممکن است نشانهای از شرایط اشباع خرید و احتمال برگشت به سمت پایین باشد.

- شناسایی سطوح حمایت و مقاومت داینامیک: باندهای بالایی و پایینی این اندیکاتور، بهعنوان سطوح حمایت و مقاومت داینامیک (پویا) عمل میکنند و نقاط ورود و خروج احتمالی را به معاملهگران نشان میدهد.

معایب باندهای بولینگر

- سیگنالهای کاذب: در بازارهای متلاطم، باندهای بولینگر ممکن است سیگنالهای نادرستی تولید کنند که باعث میشود معاملهگران بر اساس حرکتهای گمراهکننده قیمت، تصمیمهای اشتباه بگیرند.

- تاثیر ذهنیت معاملهگر در تنظیمات: از آنجا که معاملهگران باید پارامترهای میانگین متحرک و تعداد انحرافات معیار را انتخاب کنند، این احتمال وجود دارد که تفسیر دادهها تحتتاثیر ذهنیت افراد قرار بگیرد.

گفتنی است که بسیاری از تحلیلگران، برای تایید سیگنالهای باندهای بولینگر از اندیکاتور شاخص قدرت نسبی (RSI) استفاده میکنند.

اندیکاتور فیبوناچی اصلاحی

اندیکاتور فیبوناچی ریتریسمنت (Fibonacci Retracement) که در منابع فارسی با نام فیبوناچی اصلاحی یا بازگشتی نیز شناخته میشود، از بهترین اندیکاتورهای تحلیل تکنیکال است که به معاملهگران کمک میکند در طول اصلاحات قیمت در یک روند مشخص، سطوح حمایت و مقاومت را شناسایی کنند. این ابزار بر اساس اصول ریاضی دنباله فیبوناچی (Fibonacci sequence)، از نسبتهای خاصی که با کمک این دنباله بهدست میآید، برای پیشبینی دامنه اصلاحات قیمت استفاده میکند.

برای استفاده از اصلاح فیبوناچی، معاملهگران دو نقطه آستانه (سقف و کف قیمت در یک موج صعودی یا نزولی) را در نمودار مورد نظر خود شناسایی کرده و خطوط افقی را در سطوح کلیدی فیبوناچی یعنی ۲۳.۶٪، ۳۸.۲٪، ۵۰٪، ۶۱.۸٪ و ۱۰۰٪ ترسیم میکنند. این سطوح نشان میدهند که روند قیمت احتمالاً در کدام سطح معکوس میشود یا نقاط حمایت یا مقاومت در طول یک پولبک، کجا قرار دارند.

برای آشنایی بیشتر با این ابزار، مقاله «فیبوناچی چیست؟ اهمیت اعداد فیبوناچی در تحلیل تکنیکال» را از دست ندهید

مزایای فیبوناچی ریتریسمنت

- شناسایی سطوح کلیدی روند: سطوح اصلاحی فیبوناچی، نقاط احتمالی تغییر روند را به معاملهگران نشان میدهد.

- ماهیت پیشبینیکننده: سطوح فیبوناچی به پیشبینی تغییرات قیمت در آینده بر اساس الگوهای تاریخی کمک میکنند.

- به خوبی با سایر اندیکاتورها ترکیب میشود: اندیکاتور فیبوناچی ریتریسمنت میتواند به شکلی کارآمد با سایر اندیکاتورهای تحلیل تکنیکال ترکیب شود تا ضمن بهبود استراتژیهای معاملاتی، سیگنالهای قابل اعتمادتری ارسال کند. میانگین متحرک (MA) از بهترین ابزارهای مکمل این شاخص است.

معایب فیبوناچی ریتریسمنت

- تاثیر ذهنیت معاملهگر: اثربخشی اندیکاتور فیبوناچی ریتریسمنت میتواند به توانایی معاملهگر در شناسایی دقیق نقاط سقف و کف قیمت در یک روند بستگی داشته باشد.

- سیگنالهای کاذب: در بازارهای پرنوسان یا متلاطم، قیمتها ممکن است چندان به سطوح فیبوناچی واکنش نشان ندهند. این امر منجر به ارسال سیگنالهای نادرست و زیانهای مالی میشود.

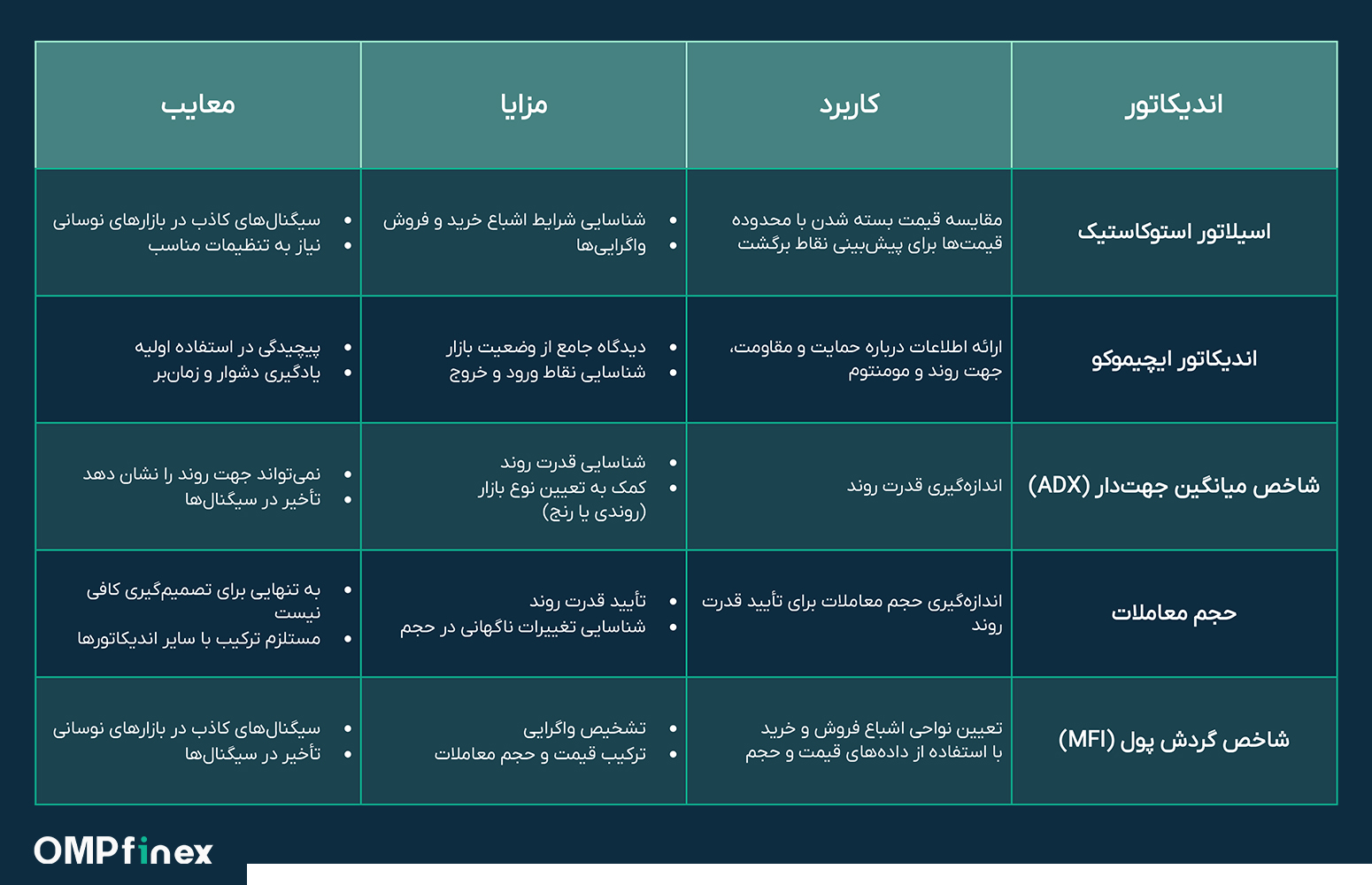

آشنایی با سایر اندیکاتورهای کاربردی

علاوه بر ۵ مورد از بهترین اندیکاتورهای تکنیکال که در بالا اشاره کردیم، تعداد بسیار زیادی از ابزارهای دیگر در پلتفرمهای معاملاتی مثل تریدینگویو (TradingView) وجود دارد که تحلیلگران و تریدرها با کمک آنها روزانه در بازارهای مالی فعالیت میکنند:

- اندیکاتور استوکاستیک (Stochastic): با ترکیب قیمت بستهشدن کندل و محدوده معاملاتی (Trading Range)، شرایط ارزشگذاری بیشازحد یا کمترازحد یک دارایی را مشخص میکند.

- حجم معاملات: نشانگر تعداد سهام یا ارزهای دیجیتال معاملهشده در یک بازه زمانی مشخص است و میتواند دیدگاهی درباره فشار خرید و فروش در بازار ارائه کند.

- اندیکاتور شاخص گردش پول (MFI): که از دادههای تاریخی قیمت و حجم معاملات، برای تعیین نواحی اشباع فروش و اشباع خرید استفاده میکند.

- اندیکاتور شاخص میانگین جهت دار (ADX): به صورت یک خط نمایش داده شده و مقدار آن، عددی بین ۰ تا ۱۰۰ است. این شاخص، با استفاده از میانگین متحرک خود، قدرت روند کنونی را برای تعیین نقاط ورود مشخص میکند.

- اندیکاتور ایچیموکو: از پنج جزء اصلی شامل خط تنکان-سن (Tenkan-sen)، خط کیجون-سن (Kijun-sen)، خط چیکو اسپن (Chikou pan)، خط سنکو اسپن الف (Senkou Span A)، خط سنکو اسپن ب (Senkou Span B) و کومو (Kumo) تشکیل شدهاست. از موقعیت قرارگیری این خطوط نسبت به هم، برای تعیین روند و یا نقاط ورود به پوزیشنهای معاملاتی خرید یا فروش استفاده میشود.

- اندیکاتور آرون (Aroon): که از دو خط آرون بالا (Aroon Up) و آرون پایین (Aroon Down) تشکیل شدهاست و برای سنجش قدرت روند کاربرد دارد.

- اندیکاتور حجم تعادلی (OBV): برای پیشبینی تغییرات قیمت یک رمزارز با استفاده از تغییرات حجم معاملات کاربرد دارد.

- اندیکاتور تراکم و توزیع (A/D): یک اندیکاتور تجمعی است که با سنجش میزان نرخ عرضه و تقاضا، با توجه به حجم معاملات و دادههای قیمت، نواحی توزیع و انباشت را برآورد میکند.

- اندیکاتور سوپر ترند (Super Trend): با کمک اندیکاتور ATR، به تعیین دقیق نقاط ورود و خروج بازار روی نمودار کمک میکند.

معرفی منابع آموزشی برتر برای آشنایی با بهترین اندیکاتورهای تکنیکال

اگر علاقهمند هستید اطلاعات خود در زمینه بهترین اندیکاتورهای تحلیل تکنیکال را با کمک منابع معتبر افزایش دهید، به شما پیشنهاد میکنیم کتاب «تحلیل فنی بازارهای مالی» نوشته جان جی.مورفی، «مفاهیم جدید در سیستمهای معامله تکنیکال» از جی.ولز وایلدر جونیور و «تجارت فیبوناچی: شیوه تسلط بر مزیت زمان و قیمت» از کارولین بورودن را حتماً مطالعه کنید.

علاوه بر کتابهای فوق، دورههای آموزشی آنلاین مثل کورسرا (Coursera) و دورههای رایگان یودمی (Udemy) منابع معتبری هستند که میتوانند در این زمینه به شما کمک کنند.

تحلیل تکنیکال؛ چراغ راه موفقیت در بازار

تسلط بر مباحث تحلیل تکنیکال، از الزامات حیاتی برای تمام معاملهگرانی است که به دنبال موفقیت در بازارهای مالی هستند. با شناخت و استفاده مؤثر از بهترین اندیکاتورهای تحلیل تکنیکال، ازجمله میانگینهای متحرک، RSI، MACD، باندهای بولینگر، اسیلاتور استوکاستیک، فیبوناچی اصلاحی و غیره، معاملهگران میتوانند به دیدگاهی ارزشمند در مورد روند بازار، حرکت و برگشتهای احتمالی دست پیدا کنند. توانایی تجزیه و تحلیل قیمت و حجم معاملات، نهتنها کیفیت تصمیمگیری شما را ارتقا میدهد، بلکه باعث افزایش اعتمادبهنفس شما برای درک پیچیدگیهای ذاتی فعالیت در بازارهای مالی میشود.

پاسخ به سوالات مربوط به بهترین اندیکاتورهای تکنیکال

- تحلیل تکنیکال چیست؟

تحلیل تکنیکال روشی برای پیشبینی قیمتها با استفاده از دادههای تاریخی و نمودارهاست.

- آیا میتوانم از چند اندیکاتور بهطور همزمان استفاده کنم؟

بله، اتفاقاً ترکیب چند اندیکاتور میتواند سیگنالهای قویتری به شما ارائه دهد.

- آیا تحلیل تکنیکال همیشه دقیق است؟

خیر، تحلیل تکنیکال ممکن است سیگنالهای کاذب تولید کند و همیشه دقیق نیست.

- آیا میتوانم از بهترین اندیکاتورهای تحلیل تکنیکال در بازارهای مختلف استفاده کنم؟

بله، بهترین اندیکاتورهای تحلیل تکنیکال در بازارهای مختلف مانند ارزهای دیجیتال، سهام، فارکس و کالاها قابل استفاده هستند.